Le boom de la production américaine de pétrole interrompu

Source

Le boom de la production américaine de pétrole interrompu

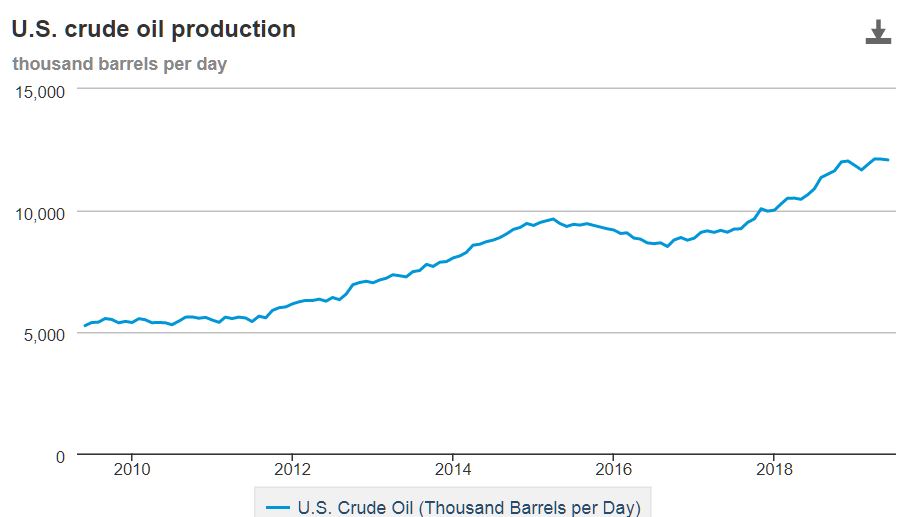

La production américaine de brut n’augmente plus, selon les données mensuelles fournies par Washington. Elle a atteint en avril un maximum historique à 12,123 millions de barils par jour (Mb/j), et s’est effritée très légèrement ensuite jusqu’en juin (12,082 Mb/j), dernier mois pour lequel des données consolidées sont à ce jour disponibles. Le mois de juillet s’annonce à nouveau à la baisse.

Il est beaucoup trop tôt pour conclure quoi que ce soit sur le profil futur de la production américaine de pétrole, après une décennie d’un essor sans précédent, dû essentiellement au boum du « pétrole de schiste » (shale oil).

[MàJ, 14 sept.] Les incertitudes concernant l’avenir du shale oil et l’ensemble de la production mondiale demeurent gigantesques. Ces incertitudes nécessitent quelque lignes de précisions concernant ma propre posture, que j’ajoute à la fin de cet article [*].

Le shale oil paraît cependant mal engagé pour doubler voire tripler encore sa production au cours des années prochaines. Or il s’agit là, d’après l’Agence internationale de l’énergie, d’une condition nécessaire pour empêcher un « resserrement de l’offre » mondiale de pétrole d’ici à 2025.

Mais revenons à notre trivial problème initial : continuer à alimenter l’appétit de brut toujours croissant de l’économie mondiale (…, en attendant un changement de logiciel, c’est-à-dire la mise en œuvre bien ordonnée d’une sobriété systémique).

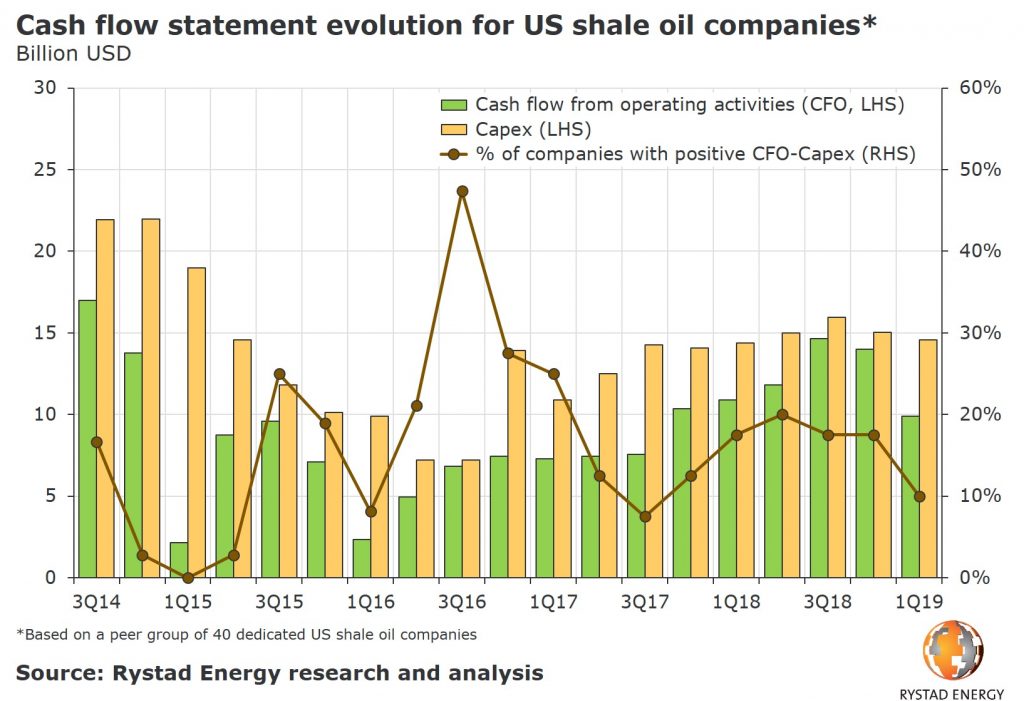

Comment miser sereinement sur le doublement de la production de shale oil, un secteur qui, en dépit de son boum tonitruant depuis le début de la décennie, révèle autant de vulnérabilités profondes ? Sachant que pendant ce temps, pour des raisons fondamentalement géologiques, les découvertes de pétrole conventionnel (les 3/4 de la production mondiale de carburant liquide) n’ont jamais été aussi faibles qu’aujourd’hui…

Un haut responsable de l’Agence internationale de l’énergie (AIE) m’a tout récemment confirmé en off son inquiétude. Je lui ai posé la question suivante : « Etes-vous bien d’accord que, compte tenu du manque de ressources pétrolières nouvelles pour compenser le déclin de la production existante, si nous n’organisons pas de toute urgence la décrue de la consommation de pétrole, nous avons toutes les chances d’être forcés au sevrage dès les toutes prochaines années ? » En guise de réponse, mon interlocuteur s’est contenté de hocher la tête, l’air sombre. Et lorsque je lui ai demandé s’il était d’accord avec mon diagnostic selon lequel l’Europe se trouve être particulièrement vulnérable face à ce risque de plus en prégnant, cet éminent économiste de l’énergie m’a répondu : « C’est évident. »

Je ne dis pas que le pire est certain. Mais le risque me semble être suffisamment établi pour mériter les moyens d’un examen plus poussé que celui établi par le bricoleur auteur de ces lignes. Où en sont les services de renseignement français et européens sur cette affaire ? J’ai du mal à le savoir clairement, et ce que j’en sais ne me rassure pas du tout.

Ce n’est pas seulement d’ « environnement » dont il s’agit. Quand le Kremlin fait savoir dans la presse moscovite que la production russe de brut risque de décliner à partir de 2021, et lorsqu’on se rappelle que la Russie fournit plus du quart des approvisionnements de l’Union européenne, on parle de la sécurité nationale, et de celle du continent tout entier.

Il y a là à mon sens de quoi convaincre ceux que ne bouleversent encore guère le péril climatique de la nécessité pressante d’une transition énergétique cohérente. (Je sais, ça fait beaucoup d’adjectifs, mais il se trouve qu’ils sont tous importants.)

Sur le climat, le débat concernant le diagnostic est enfin largement derrière nous (c’est-à-dire dans les colonnes de Valeurs Actuelles). Concernant les limites des ressources de la croissance économique, et en l’espèce celles de l’or noir, tout reste à étudier et à débattre. Ainsi, qui sait, peut-être finira-t-on enfin par parler sérieusement de thérapie, laquelle est identique pour chacun de ces périls mortels.

Les militants écolos peuvent et doivent maintenant parler haut et fort d’un enjeu de sécurité, qu’il s’agisse des impacts du réchauffement ou de la sécurité des approvisionnements en énergie.

Il nous faut un plan, un vrai.

Telle est la manière dont nous voyons les choses au Shift Project, l’association d’intérêt général que je dirige, et que préside Jean-Marc Jancovici : voici la vidéo de ma récente audition devant les parlementaires de l’OPECST (et pardon d’avance pour mon ton passablement véhément).

***

[**] Pour l’heure, le New York Times compare la politique de la Fed à l’Orobouros, du nom du vieux symbole égyptien du serpent mangeant sa propre queue…

… Cassandre et technocrate, Marion King Hubbert, inventeur du concept de pic pétrolier mondial, l’homme qui sut prédire un long déclin de la production américaine d’or noir amorcé en 1970 jusqu’à l’essor du shale oil (crise écologique responsable d’une avalanche continue de conséquences politiques mortelles), écrivit un jour, vers la fin de sa vie :

« La civilisation industrielle actuelle est handicapée par la coexistence de deux systèmes intellectuels universels, enchevêtrés et incompatibles : la connaissance accumulée depuis quatre siècles des propriétés et des interactions de la matière et de l’énergie ; et la culture monétaire qui lui est associée, qui a évolué sur la base de coutumes préhistoriques. »Et de poursuivre :

« Cette disparité entre un système monétaire qui continue à croître exponentiellement et un système physique qui ne peut en faire autant conduit, à mesure que le temps passe, à un accroissement du rapport entre masse monétaire et production du système physique. Ceci se manifeste par l’inflation. Une alternative monétaire correspondant à une croissance physique nulle serait un taux d’intérêt nul. Le résultat dans les deux cas serait une instabilité financière de grand échelle. »Comme quoi, la raison, elle aussi, a encore plus d’un tour dans son sac.

Faut juste se rappeler de l’ouvrir, le sac. In ch’Allah.

***

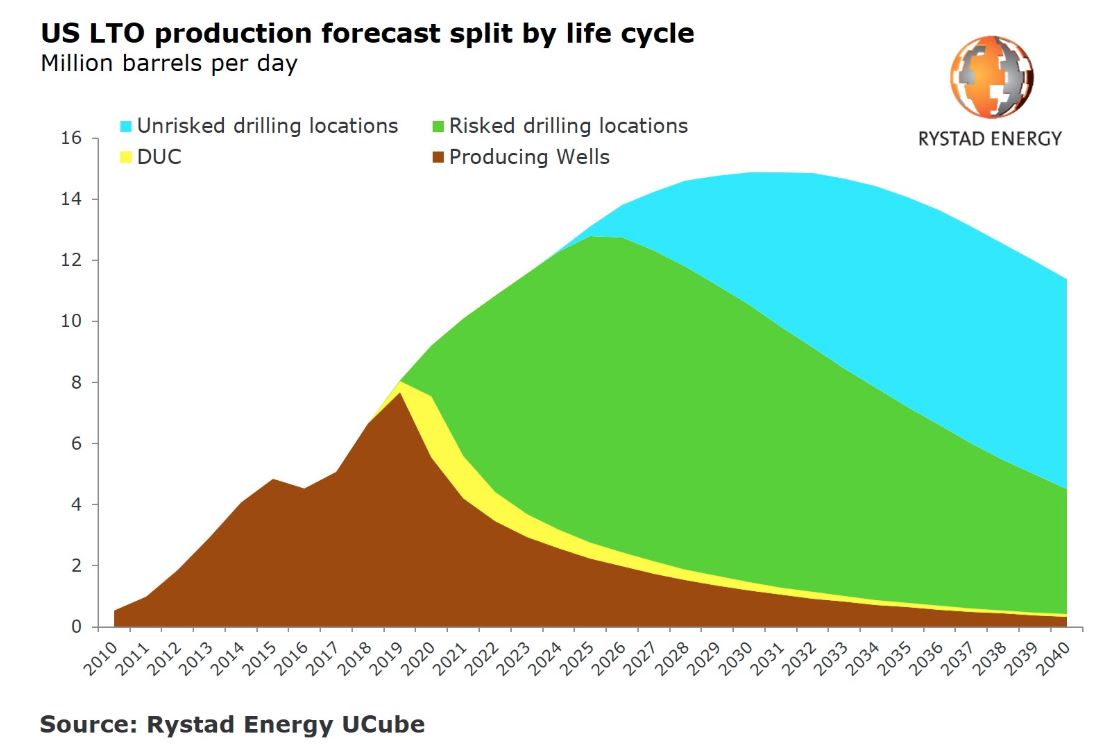

[*] Plusieurs lecteurs ont pointé à juste titre une analyse publiée le 12 septembre par Rystad Energy, cabinet d’étude norvégien qui fait référence dans le domaine de l’énergie. Cette analyse, reprise notamment par la presse économique française, table sur une poursuite de la croissance de la production de shale oil :

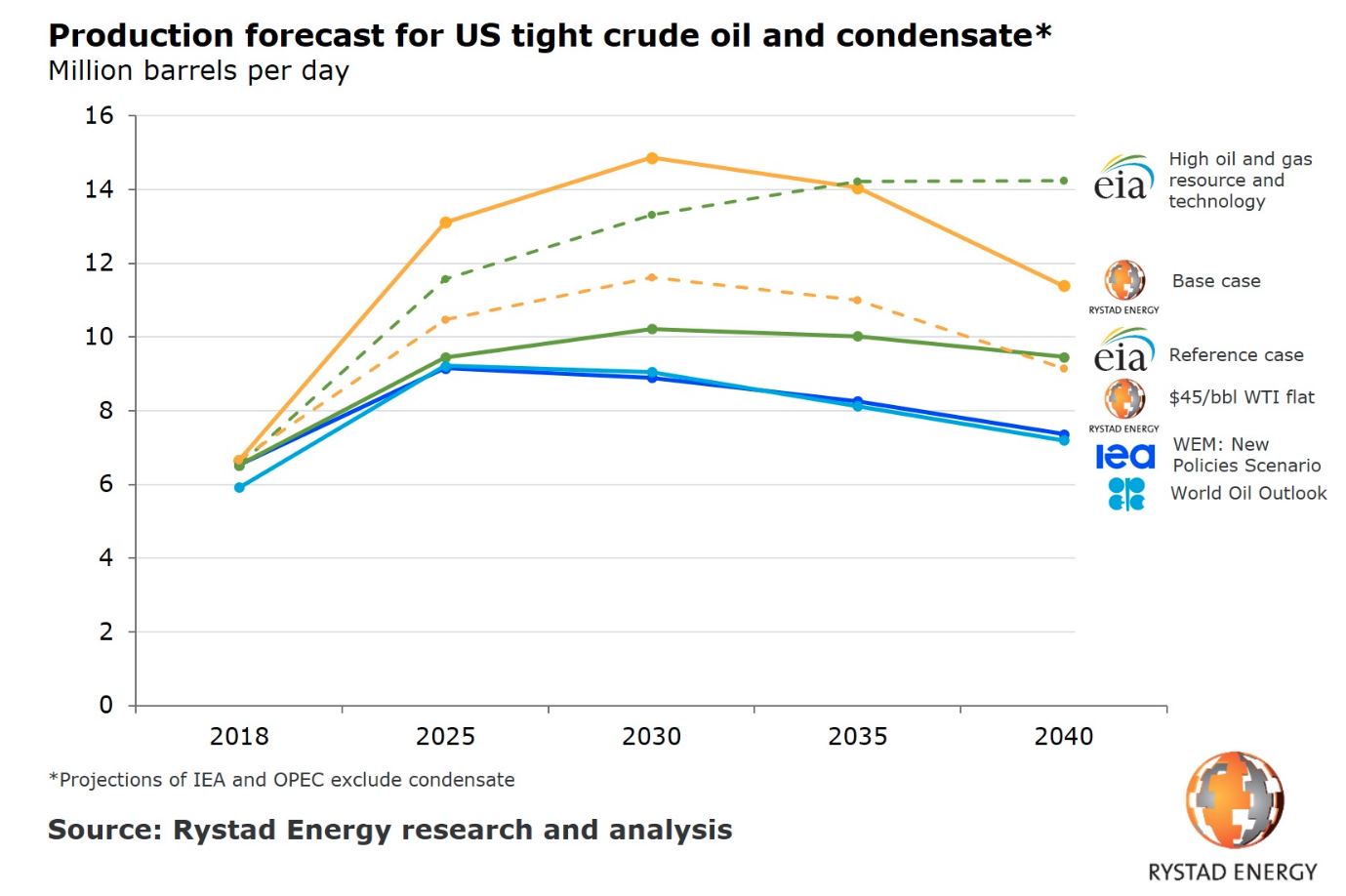

cette production pourrait selon elle encore doubler par rapport à son

niveau actuel, pour atteindre un pic vers 2030, à 14,5 Mb/j.Il s’agit du pronostic le plus optimiste émis par une source de référence. Rystad est également à l’origine de l’analyse, mentionnée ci-dessus dans ce post, pointant que 90 % des entreprises du secteur du shale oil perdent aujourd’hui de l’argent.

Un possible doublement de la production de shale oil aux Etats-Unis d’ici à 2030 n’invalide pas la mise en garde de l’Agence internationale de l’énergie, selon laquelle il faudrait que cette production, dès l’horizon 2025, face « plus que tripler pour compenser le manque persistant de nouveaux projets classiques », pour prévenir ainsi un « resserrement de l’offre » aux alentours de cette échéance de 2025.

Mais ce n’est pas là que je voudrais en venir. Je voudrais parler un peu de ma propre posture face à l’énormité du problème dont je tente de traiter sur ce blog.

Je suis un tout petit observateur maladroit et démuni, qui tente de deviner le contenu d’un vaste entrepôt simplement en regardant à travers le trou de la serrure. Et nous sommes à ma connaissance à peine une demi-douzaine d’auteurs de part le monde, plus ou moins doués et informés, confrontés au même exercice.

C’est ridicule, vraiment : cette disproportion de plusieurs ordres de grandeur entre l’énormité du problème posé, et les moyens dérisoires de ceux qui, à titre individuel – c’est-à-dire en dehors d’authentiques officines de renseignement spécialisées sur la question, qui existent aux Etats-Unis, en Russie, en Chine et ailleurs –, tentent d’alerter le public.

J’ai décidé il y a longtemps, parce que l’enjeu est trop grave, d’assumer de regarder le verre à moitié vide. Et tant pis si je me trompe et finis, comme on dit, « dans les poubelles de l’histoire ». De toute façon, le sujet est incertain, et il le restera à coup sûr tant qu’il ne fera pas l’objet d’un travail de recherche public et contradictoire. Je préfère avoir tort plutôt que ne pas avoir fait tout mon possible pour attirer l’attention sur lui. Et puis j’ai croisé trop de pétrogéologues et d’économistes de l’énergie sérieux qui, en off ou pas, ont témoigné de leur profonde inquiétude concernant l’avenir. Et je sais, comme je le rapporte dans ce post, que l’Agence internationale de l’énergie elle-même, n’est pas très sereine (et ça ne date pas d’aujourd’hui…)

A la fin, c’est une histoire d’intuition. J’en suis réduit, comme mes collègues « peakistes » lanceurs d’alertes isolés ici et là autour du globe (voici l’un des plus doués), à tenter de lire entre les lignes des rapports, études, analyses et déclarations éparses que nous glanons tout au long de l’année.

Prenons à titre d’exemple cette étude optimiste de Rystad qui vient de paraître.

Que faut-il en penser ? D’abord, il ne s’agit que d’un communiqué de presse. Les attendus et hypothèses sous-jacents, pour les connaître, il faut payer. C’est la même chose pour toutes les bases de données sérieuses. S’y abonner coûte jusqu’à plusieurs millions de dollars par an. Les géants de l’énergie ont les moyens de s’espionner entre eux, mais la dernière fois que j’ai demandé, les services de renseignement français se contentaient de se fier (comme j’y suis à peu de choses près moi-même contraint) « à la littérature existante » disponible dans le domaine public. La dissymétrie est là encore gigantesque.

Il faut donc se résoudre à lire entre les lignes.

Que dit Rystad ?

Tout d’abord, pour avoir déjà eu l’occasion de discuter avec l’un de ses dirigeants, ce prestigieux cabinet d’étude estime que le potentiel de production purement géologique du shale oil aux Etats-Unis (c’est-à-dire hors considérations économiques de rentabilité, de disponibilité des infrastructures, de prix du baril, etc.) est très élevé, et se situerait au-dessus de 20 Mb/j, ce qui est absolument colossal : du jamais vu.

Ici, dans son communiqué de presse, Rystad estime donc que la production pourrait atteindre 14,5 Mb/j à l’horizon 2030. Précisons que c’est en tenant compte des « condensats », coupes d’hydrocarbures très légères, volatiles et instables. Certaines sources, comme notamment l’Agence internationale de l’énergie, tendent à les exclure des statistiques de production pétrolière, ce que précise d’ailleurs Rystad dans le graphe ci-dessous.

Pour justifier son analyse, Rystad indique : « La force de la production américaine repose sur un large inventaire de puits restant à développer (…). On estime que le bassin du Permien, en particulier, recèle des milliers de zones extrêmement prolifiques dans les conditions de prix qui devraient prévaloir à l’avenir. » (Rystad évoque un prix situé entre 55 et 57 dollars le baril WTI dans les années à venir, soit à peu près les prix actuels.)

Ensuite, et c’est là que ça se corse, Rystad publie le graphe ci-dessous, pour lequel elle précise (si on peut dire) que la portion verte, la plus importante, « représente la production issue de zones de forages risquées qui ont une haute probabilité d’être forées et mises en production ». Que sont les zones « risquées », comment sont-elles définies ? Et à quoi correspondent les zones « sans risque », en bleu. Mystère. Pour le savoir, il faut faire un chèque à Rystad.

C’est là que je veux en venir. L’observateur amateur que je suis doit se résoudre à exercer l’art de la « logique floue » (fuzzy logic). Ayant été formé à la plus molle des sciences molles, un ex-journaliste d’investigation tel que moi n’est pas le plus mal armé pour pratiquer cet art éminemment incertain et frustrant. Mais j’arrive au bout de mes ressources, face à l’ampleur, à la complexité et à l’opacité des paramètres de la question posée.

Aujourd’hui, l’industrie du shale oil est en train de numéroter ses abattis. Peut-être est-ce pour repartir de plus belle. Les majors débarquent en force dans le Permien. Peut-être n’ont-elles pas le choix : elles ne trouvent quasiment plus de pétrole conventionnel ailleurs. Mais sans doute auront-elles une politique de développement plus conservatrice et prudente que la myriade d’opérateurs spécialisés, dont 90 % perdaient de l’argent au dernier pointage… réalisé par Rystad. Ou peut-être qu’au contraire, lesdites majors bénéficieront à plein d’une martingale découverte péniblement avant elles par ces mêmes opérateurs indépendants. Ou peut-être encore que la géologie des « zones risquées » sur lesquelles mise Rystad s’apprête à doucher les espoirs de tout le monde.

Beaucoup trop d’incertitudes.

Depuis des années, j’essaie d’attirer l’attention de mes anciens confrères journalistes et des services de renseignement pour mettre la question prospective du pic pétrolier au même niveau que celle du climat. Bien qu’il demande des outils de nature différente, le problème du pic pétrolier est fondamentalement plus simple et tout aussi préoccupant que celui de savoir à quel point les terres arables de France risquent de devenir infertiles à l’horizon 2030 ou 2050…

Ce que je sais pour sûr, c’est ce que me dit l’histoire du pétrole, que j’ai longuement étudiée. Et cette histoire me renforce dans mon intuition pessimiste. Notamment parce que :

1- Le pic pétrolier conventionnel de 1970 aux Etats-Unis a été annoncé dès 1956 par Marion King Hubbert. Le pronostic, exact, a été ignoré. Ce pic de 1970 est largement à l’origine du choc pétrolier de 1973, et il a contraint Uncle Sam a un changement de pied stratégique périlleux qui a abouti entre autres aux guerres d’Irak.

2- Les principaux auteurs qui ont inventé la notion de pic pétrolier mondial, notamment Jean Laherrère, président de l’Association française pour l’étude des pics pétrolier et gazier, ont prédit avec exactitude dès la fin des années 90 le pic du pétrole conventionnel (lequel fournit les 3/4 de la production de carburants liquides), pic qui s’est produit comme ils l’avaient annoncé au cours de la seconde moitié de la décennie 2000 (en 2008 précisément, d’après l’Agence internationale de l’énergie).

3- La crise de 2008 peut être interprétée comme un nouveau choc pétrolier, le choc de la fin du pétrole « facile ».

4- Jusqu’à quel point peut-on faire confiance aux pronostics plus ou moins intéressés concernant l’économie d’un pays qui nous a déjà offert récemment le scandale Enron (R.I.P., Arthur Andersen) puis la crise des subprimes (et son instructif volet concernant la crédibilité des agences de notation financières) ?

Bref, je ne suis sûr de rien. Mais quand je vois que le Norvégien DNV-GL – l’un des leaders mondiaux de la certification, particulièrement en pointe dans le domaine de l’énergie – vient tout juste de publier un rapport qui place le pic pétrolier en 2022…

… je me dis que je n’ai pas tort de continuer à suivre le sujet de près, avec une dose certaine d’inquiétude.

Et ce, après les alertes émises par :

– Goldman Sachs (CNBC, 9 novembre 2018 | There will be an oil shortage in the 2020s, Goldman Sachs says)

– le patron de la Saudi Aramco (The Financial Times, 9 juillet 2018 | Saudi Aramco chief warns of oil supply crunch)

– ou encore le patron de Total (Le Monde, 6 février 2018 | Patrick Pouyanné, PDG de Total : « Après 2020, on risque de manquer de pétrole »)

… Je ne suis sûr de rien. Mais je pense que la France et l’Europe ont d’excellentes raisons de se préoccuper de la sécurité future de leurs approvisionnements pétroliers. Pour de vrai. Ceci dépasse de très loin mes propres moyens. « Caute ».